第六次冲IPO!这家行业“巨头”研发人员竟然为0!

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

听说,女人和小孩的钱最好“挣”,事实是否如此?

近日,专注母婴“赛道”的上海的纽曼思健康食品控股有限公司(以下简称“纽曼思”)向港交所递交招股书,拟在香港主板上市,这已是纽曼思第六次递表港交所。此前,公司分别于2019年4月8日、2019年10月28日、2020年7月27日、2021年2月8日、2023年12月29日先后五次递表。

纽曼思主要产品是藻油DHA。DHA多存在于鱼油和藻油之中,是一种适用于孕产妇和婴幼儿的营养品,又被称为“脑黄金”。

尽管在DHA细分领域占据领先地位,但面对市场竞争加剧压力倍增以及存货额逐年增加,纽曼思的“降价”策略似乎却不尽如人意;与此同时,IPO日报发现,公司研发人员为0,产品都靠采购,只负责“贴牌”销售的纽曼思能否靠着“脑黄金”概念一路长虹?

“降价策略”难解库存压力

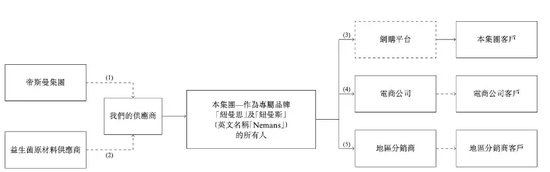

招股书显示,纽曼思主要于中国从事成品营养品营销、销售及分销,以专属品牌‘纽曼思’及‘纽曼斯’(英文Nemans)销售。产品大致可分为五大类,即藻油DHA、益生菌、维生素、多维营养素及藻钙产品。

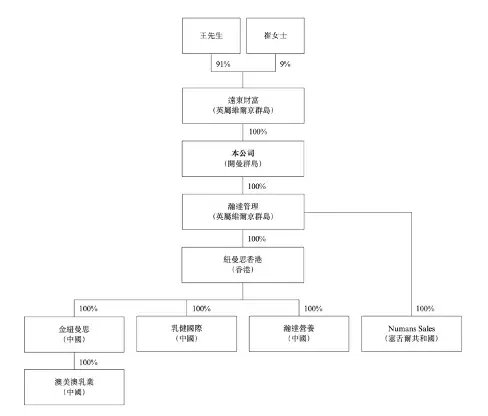

从股权结构来看,纽曼思是一家标准的“夫妻店”。王平、崔娟夫妇二人分别持股91%、9%,合计持股100%。

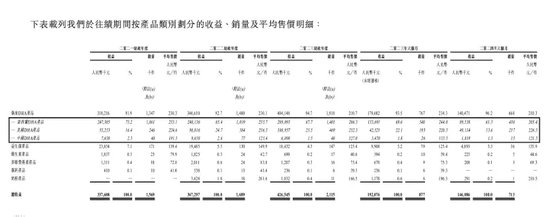

从财务数据来看,2021年、2022年、2023年和2024年前六个月(下称“报告期”),纽曼思的营业收入分别为3.38亿元、3.67亿元、4.27亿元和1.46亿元,净利润分别为1.20亿元、0.88亿元、1.59亿元和0.45亿元。

其中,藻油DHA产品是纽曼思的主要产品。报告期内,藻油DHA产品的收益分别约为3.10亿元、3.41亿元、4.04亿元以及1.80亿元;分别占总收益的约91.9%、92.7%、94.7%、93.5%及96.2%。

报告期内,公司藻油DHA产品的销量分别约为1569千件、1689千件、2115千件和713千件,2021年至2023年销量稳步上升。

然而,看似稳步增长的收益背后,纽曼思却备受压力。

从2023年开始,纽曼思采取了降价模式,原本平均售价为230元(左右)/件的藻油DHA产品降至210.7元/件。同时,这种模式也一直延续到了2024年1月-6月。

这就是说,纽曼思核心产品与最高价比,均价已经下降超过一成。而2017年,纽曼思DHA的均价是210.4元,如今的产品均价已经跌至6年前水平。

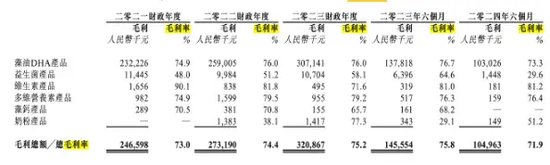

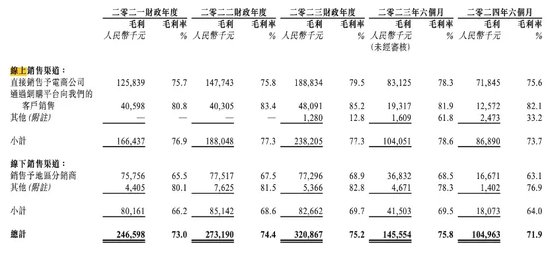

“降价策略”虽然让销量有了明显的提升,但是毛利率的下滑也是显而易见。报告期内,藻油DHA产品的毛利率分别为74.9%、76.0%、76.0%以及73.3%,2024年1月-6月已有下滑迹象。

与此同时,纽曼思还面临库存积压的压力。

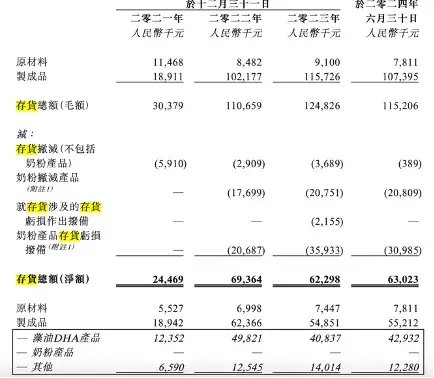

报告期内,主要产品藻油DHA产品的存货额分别约为1.24亿元、4.98亿元、4.08亿元以及4.29亿元,并未明显减少。

此外,为提升销量,纽曼思还大幅增加促销开支。

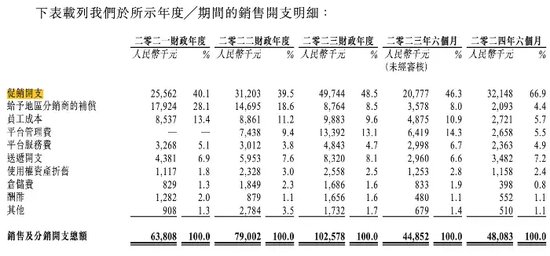

报告期内,公司的促销开支分别约为2556万元、3120万元、4974万元以及3215万元,分别占总销售费用的40%、39.5%、48.5%以及66.9%,从2023年开始大幅度增加。

值得注意的是,纽曼思主要依赖于线上销售。

报告期内,线上销售收入分别占总收益的约64.1%、66.3%、73.1%及80.7%,比例不断增加。

但与此同时,纽曼思的线上销售的毛利率却并未有所改善。

2021年-2023年公司线上销售毛利率分别为76.9%、77.3%、77.3%,其中2023年1月-6月线上销售的毛利率为78.6%,而2024年1月-6月已降到73.7%。

行业“巨头”真身为“贴牌”公司

纽曼思在招股书中表示,根据弗若斯特沙利文,中国的母婴藻油DHA市场可分为国际业者推出的产品和国内业者推出的产品,其中国内业者的产品又可进一步分为采用本地藻油DHA原材料的产品和采用进口藻油DHA原材料的产品。

2023年,采用进口藻油DHA原材料的国内品牌占中国藻油DHA产品零售总值的28.5%,其中纽曼思于2023年占约20.5%,按进口原材料制造的藻油DHA产品零售价值计算,纽曼思是最大的国内品牌。

然而,正是这样的一家行业“巨头”,公司员工只有46位。

招股书显示,报告期内,公司员工由9名执行董事及高级管理层、13名销售及营销、4名会计及财务、4名行政及人力资源以及16名物流成员组成,并无研发、生产等员工。

也就是说,纽曼思做的是“左手倒右手”的生意,国外进口的DHA产品本就是产成品,而非简单的原材料或者半成品。

报告期内,上海康营是纽曼思最大的供应商。

纽曼思也在招股书中提到,自2013年以来,上海康营生物科技有限公司(下称“上海康营”)一直是公司的供应商。报告期内,公司向上海康营采购的产品金额分别约4760万元、7620万元、6780万元及2020万元,分别占相应年度采购总额的约56.8%、42.6%、49.6%及48.5%。

IPO日报发现,企查查显示,上海康营于2013年成立,刚成立就肩负采购“重任”。此外,截至2023年,公司参保人数也仅有15人。

另外,值得注意的是,纽曼思在生产和供应链上高度依赖外包。

招股书中提到,向公司提供益生菌成品的科达、提供包装服务的上海易彩及供应美国DHA产品的Confidence集团,亦占公司在往绩期间采购额的很大部分。报告期内,公司向五大供应商作出的采购总额分别占年度采购总额的90.7%、92.7%、94.3%及92.4%。

而纵观纽曼思的业务模式,主要由供应商亦采用OEM模式制造营养品及/或在其上加贴公司品牌的标签,再由纽曼思去进行销售。

也就是说,纽曼思是一家“贴牌”企业。那么问题来了,这种运作模式下,纽曼思的竞争力何在,且在日益增长的行业竞争压力下如何“一路长虹”?

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜